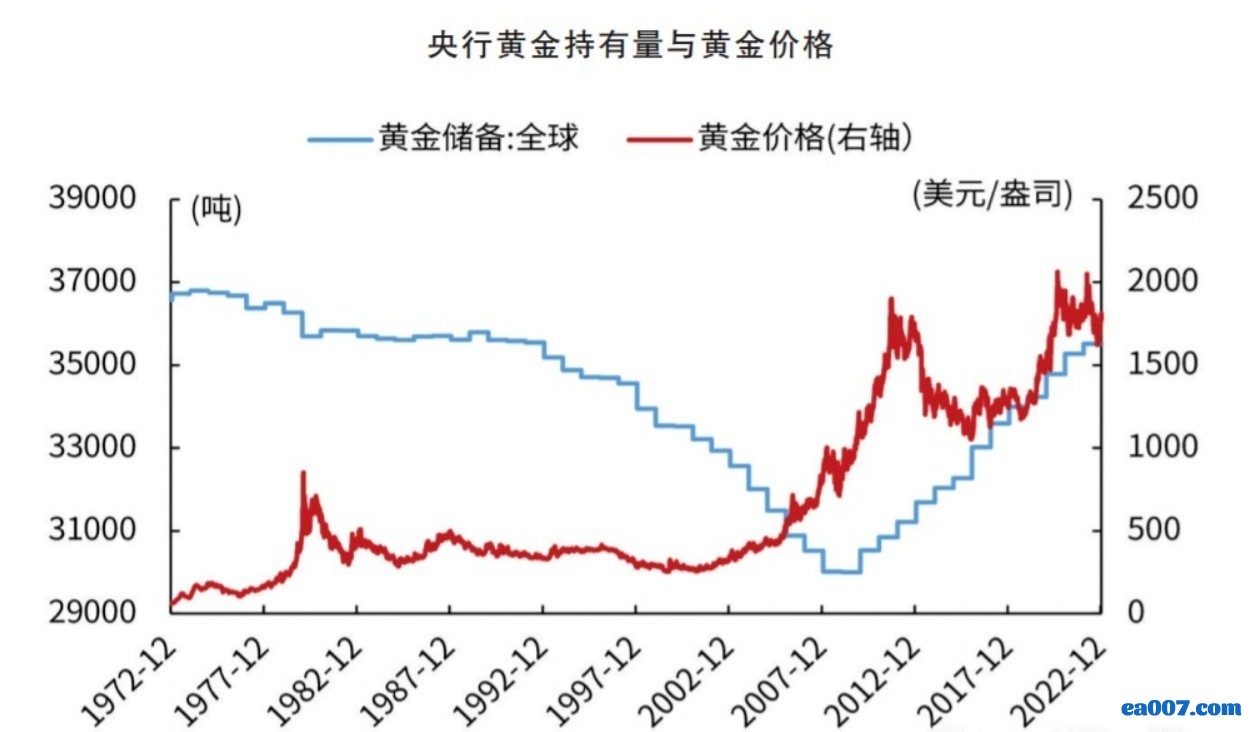

复盘历史,国际黄金储备与黄金价格总体上呈正向联动关系,即黄金储备占比越高,金价越高。央行购金的趋势上行对金价上涨产生积极影响。

根据世界黄金协会数据显示,2020年至2022年,全球央行对黄金的需求分别为254.9吨、450.1吨和1135.7吨,2021和2022年同比增速为76.58%和152.32%。2022年无论从绝对数量还是增速上看,都是自2010年以来全球央行需求的峰值年份。

1月至2月,中国、新加坡和土耳其央行继续购入黄金,分别达到39.8吨、51.4吨和45.6吨。

回顾历史上央行黄金储备的变化,主要受国际货币金融体系变化的影响。1816年,英国最早实行金币本位制,成为国际经济中心。英国于1816年通过了《金本位制度法案》,以法律的形式承认了黄金作为货币本位。

到19世纪末,世界形成国际金本位货币体系,黄金成为各国主要的国际储备资产,而英镑成为国际主要的清算手段,英国也成为国际经济与金融活动中心。直到第一次世界大战爆发,各国停止银行券兑换黄金并禁止黄金自由输出,金币本位制随之宣告结束。

1944年,44国政府代表签订《布雷顿森林协议》,将美元与黄金挂钩,各国货币与美元挂钩,美元起到世界货币的作用。黄金是稳定这一货币体系的最后屏障,黄金的价格及流动仍受到较严格的控制,各国禁止居民自由买卖黄金。

1971年,布雷顿森林体系解体。20世纪70年代初,日本、西欧相继崛起后,美国经济实力相对削弱,特里芬难题的出现意味着布雷顿森林体系难以为继。美元危机再度爆发,为了稳定美元,尼克松政府实行新经济政策,宣布单方面关闭了美元直接兑换黄金的窗口,标志着战后以美元为中心的货币体系瓦解。

20世纪90年代,央行是黄金的净卖家。这一阶段,央行的抛售给黄金价格造成严重压制,为了限制央行过量抛售,欧洲主要央行于1999年签署了中央银行黄金协议(CBGA),限制了签署国在任何一年内允许集体出售的黄金数量,“央行售金协议”起到了稳定金价的作用。

自2007年6月次贷危机爆发后,随着世界各国特别是发展中国家越来越重视外汇资产安全,黄金对全球法定货币体系的替代作用显著上升。黄金储备在全球外汇储备中的占比从10%持续上升至14%,国际金价从650美元/盎司上升至2012年12月的1675美元/盎司。

2020年至2023年受到全球货币政策宽松影响和“去美元化”的影响,央行购买黄金规模持续增加,对应金价出现大幅攀升,央行黄金储备量与金价总体呈现出正相关的走势。黄金具有货币属性,在储备功能上与美元存在替代关系,央行增加的购金规模,可以起到稳定汇率、稳定货币信用的作用。

复盘历史,国际黄金储备与黄金价格总体上呈正向联动关系,即黄金储备占比越高,金价越高。央行购金的趋势上行对金价上涨产生积极影响。

文章来源:中国黄金网

风险提示及免责条款

市场有风险,投资需谨慎。本文内容仅供参考,不构成个人投资建议,也未考虑到某些用户特殊的投资目标、财务状况或其他需要。据此投资,责任自负。

|

1. 本站所有资源来源于用户上传和网络,仅作为共享测试数据,如有侵权请联系我们!

2. EA007作为独立的第三方交易社区,不推荐任何交易平台或交易产品!

3. EA007作为独立的第三方交易社区,对用户因任何涉及差价合约交易而产生的部分或全部损失概不承担责任!